Школа факторинга

Школа факторинга — новый образовательный проект в формате интенсива, сочетающего теоретические основы факторинга и практическое его использование на примере конкретных кейсов.

Школа факторинга — новый образовательный проект в формате интенсива, сочетающего теоретические основы факторинга и практическое его использование на примере конкретных кейсов.

В течение 2022 года, впервые в истории российского рынка, Ассоциация факторинговых компаний не публиковала информацию о ключевых показателях бизнеса отдельных…

Факторинг, появившийся изначально для обслуживания взаиморасчетов в сегмент FMCG, за несколько лет претерпел существенные изменения. Теперь им пользуются не только…

В октябре-ноябре 2022 года Ассоциация корпоративных казначеев совместно с ВТБ Факторинг и журналом «Финансовый директор» провели первое исследование перспектив использования…

Цифровой прогресс, набирающий обороты в последние годы, стимулирует развитие факторинговых услуг. Благодаря появлению онлайн-платформ многие факторы диверсифицировали портфели сделок, вышли…

Существует мнение, что в факторинге управлять рисками проще, чем в классическом кредитовании. В качестве аргумента приводят то, что факторинг встраивается…

Согласно требованиями технического регламента Таможенного союза, в срок до 15 февраля 2025 года в России необходимо провести замену всех лифтов…

Руководитель направления финансирования энергоэффективных проектов, Советник Генерального директора, ВТБ Факторинг.

Опыт работы на рынке факторинг около 10 лет. В ВТБ Факторинг Александр занимается структурированием и реализацией проектов с применением долгосрочного факторинга в области повышения энергоэффективности, модернизации и цифровизации. В разное время возглавлял подкомиссию по факторингу Комиссии РСПП по банкам и банковской деятельности, состоял в рабочей группе Экспертного совета при Правительстве РФ по вопросам повышения энергоэффективности, состоял в Правлении АФК. Сейчас является членом экспертного совета при Комитете по энергетике ГД РФ. На курсе Александр расскажет об актуальных инструментах долгосрочного факторинга, сферах применения и особенностях оценки эффективности.

Начальник службы маркетинга ВТБ Факторинг

Опыт работы в сфере маркетинга более 15 лет, в факторинге около 5 лет. В «Школе факторинга» Екатерина курирует практическую часть программы обучения. В рамках курса Екатерина выступит с кратким сравнительным обзором российского и мирового рынка факторинга, расскажет о ключевых продуктовых и технологических трендах и причинах их появления.

Начальник отдела по работе с дебиторами ВТБ Факторинг (ГК)

Виктория имеет 11-летний опыт взаимодействия с федеральными сетями и работает в ВТБ Факторинг практически со дня основания компании. Первой на рынке разработала методологию и регламент финансирования поставщиков на площадке FactorPlat с ГК Х5. В целом она имеет опыт работы практически со всеми действующими в России цифровыми факторинговыми платформами (FactorPlat, Factorin, GetFinance, Контур факторинг). В рамках курса Виктория подробно расскажет об особенностях этих и других платформ, представленных на российском рынке факторинга, об их функционале, возможностях, отличиях, преимуществах и недостатках.

Начальник Управления структурирования и экспертизы рисков ВТБ Факторинг (ГК)

Игорь имеет 15-летний опыт работы в области оценки кредитоспособности заемщиков юридических лиц. В ВТБ Факторинг со дня основания компании в 2009 году. Оценивал не только крупнейшие сделки и проекты, но и портфели сторонних факторов, а также участвовал в их миграции. Игорь расскажет о принципах финансового анализа участников факторинговых сделок (клиентов и дебиторов), об особенностях оценки в сравнении с классическими кредитными продуктами, о видах рисков, оцениваемых факторинговыми компаниями и способах их минимизации.

Директор юридической дирекции ВТБ Факторинг (ГК)

Юрий руководит юридическим подразделением ВТБ Факторинг более 8 лет, имеет совокупный опыт работы в факторинге более 11 лет. За указанный период проанализированы терабайты судебной практики, с учётом которой постоянно совершенствуются процессы в факторинге и его договорные конструкции. Юрий расскажет о собственной практике изменения юридических конструкций с учетом законодательных возможностей и ограничений для решения нестандартных бизнес-задач, а также о юридических аспектах реализации рисковых событий в рамках факторинговых сделок.

Управляющий директор по работе с клиентами, ВТБ Факторинг (ГК)

Опыт работы на рынке факторинга более 10 лет. За это время разработал и впервые вывел на российский рынок многие инновационные факторинговые решения. Среди них такие «бестселлеры» как агентский факторинг и комплексные программы финансирования поставщиков (Supply Chain Finance — SCF). Виктор любит нестандартные решения и подходы. В работе руководствуется принципом: «Не говори клиенту, что это невозможно, придумай как сделать». В рамках курса он расскажет об очередном прорывном инструменте управления оборотным капиталом – программах ABL финансирования.

Управляющий директор по работе с клиентами, ВТБ Факторинг (ГК)

Присоединился к команде ВТБ Факторинг в 2013 году. Отвечает за взаимодействие с ключевыми клиентами ВТБ Факторинг в сегменте транспорта, транспортного машиностроения, нефтехимической промышленности. Дмитрий расскажет о целях и практике структурирования факторинговых сделок при работе с кредиторской задолженностью, влиянии факторинга на чистый рабочий капитал, а также об опыте реализации программ финансирования поставщиков.

Президент российской Ассоциации корпоративных казначеев, Директор Департамента казначейства и управления рисками ГК РОЛЬФ

Начал свою карьеру в ПриватБанк в департаментах стратегического планирования и внутреннего финансового анализа. Позже работал в централизованных казначействах ГМК Норильский Никель, ИФД Капиталъ, Система Телеком (АФК Система). Занимался прогнозированием денежных потоков, управлением рисками, проведением платежей, организацией внутреннего и внешнего финансирования, финансовым анализом.

С сентября 2006 возглавляет Департамент Казначейства и управления рисками в Группе компаний РОЛЬФ. В зону ответственности входит организация финансирования Группы, связи с инвесторами и рейтинговыми агентствами, риск менеджмент, управление оптимизация денежных потоков, развитие финансовых технологий Группы.

В 2012 году был избран Президентом российской Ассоциации корпоративных казначеев.

Управляющий директор по региональным продажам, ВТБ Факторинг (ГК)

Ксения работает в отрасли более 15 лет, из которых 10 лет в ВТБ Факторинг. Специализируется на региональных рынках, где проникновение факторинга в экономику традиционно ниже, чем в центральной части страны. Имеет весомый опыт структурирования нестандартных и международных сделок. Ксения расскажет о современной практике применения классического факторинга дебиторской задолженности и его актуальных производных, появление которых продиктовано потребностями рынка.

Рассказывает Александр Чекрыгин, руководитель направления финансирования энергоэффективных проектов, Советник Генерального директора, ВТБ Факторинг.

Доля затрат на энергию на протяжении десятилетий и даже столетий в экономике стран практически не менялась и составляла 8±2 % от ВВП или 4±1 % от валового выпуска. Однако влияние таких расходов на эффективность деятельности компаний весьма ощутимо: рост доли затрат на энергию на 1 п.п. равен потере 3 % добавленной стоимости или потере 5–6 % прибыли. Соотношение затрат компаний и корпораций на топливно-энергетические ресурсы к чистой прибыли зависит от отрасли и в ряде случаев может в 10 раз её превышать.

Сейчас к очевидным экономическим издержкам энергоемких компаний добавляются репутационные, связанные с растущей популярностью во всем мире экологической повестки в контексте принципов ESG. С учетом того, что 2023 год с его трансграничным углеродным регулированием уже стучится в двери, вопросы энергоэффективности и углеродного следа – это задачи сегодняшнего дня для российских экспортеров.

ВТБ Факторинг финансирует проекты повышения энергоэффективности уже более пяти лет. За это время многие клиенты убедились в пользе и выгоде факторинга энергосервисных контрактов. Расскажу о базовых принципах, которые лежат в основе таких сделок.

Что такое энергосервис и где он используется?

Энергосервис – это услуги специализированных компаний, направленные на снижение затрат на энергоресурсы заинтересованных в этом заказчиков. Энергосервисные компании изучают структуру потребления энергоресурсов своих клиентов, выявляют максимально неэффективные точки, предлагают замену или модернизацию оборудования, устанавливают его за свой счет и делят с заказчиком экономический эффект.

Как правило, снижение затрат происходит по двум ключевым направлениям: электричество и тепло. В электричестве это перевод на светодиодное освещение, установка частотно-регулируемых приводов, модернизация систем подготовки сжатого воздуха. В тепле это замена устаревшей котельной, переход на альтернативный вид топлива. В ряде случаев интересный экономический эффект дают системы когенерации. В последнее время мы видим проекты в области возобновляемых источников энергии в сочетании с накопителями, есть очень интересные проекты по модернизации систем кондиционирования с обеззараживанием воздуха.

На самом деле почти на каждом предприятии можно сократить затраты на топливно-энергетические ресурсы более чем на 30% – было бы желание. Большинство типовых энерегосервисных решений окупается в срок до 5-ти лет.

Энергосервис и факторинг – почему они рядом?

Казалось бы, оказание услуг по энергосбережению и факторинг, как финансирование поставок йогуртов в супермаркеты, из разных миров, и их сочетание или сравнение выглядит несколько странным. Но это лишь на первый взгляд. Если докопаться до сути вещей, то всё становится на свои места. Почему торговая сеть расплачивается с поставщиком через 60 дней? Потому что, наверняка, за это время его товар будет продан, и с поставщиком рассчитаются из полученной выручки.

В энергосервисе аналогично: заказчик заплатит из экономического эффекта. Только он наступит не через 60 дней, а в течение 60-ти месяцев. Поэтому ОТсрочка платежа превращается в длительную РАСсрочку, за время которой экономический эффект от модернизации полностью окупит понесенные на нее расходы. И даже после окончания энергосервсинного контракта заказчик продолжит пользоваться плодами экономии.

Почему все же именно факторинг, а не другие финансовые инструменты?

Дело в том, что поставщики энергоэффективных решений как правило не могут обеспечивать долгосрочное финансирование проектов на сотни миллиардов рублей. Они не располагают таким капиталом, а вероятность его привлечения классическими кредитами стремится к нулю.

Представим себе, что есть завод, производящий светодиодные лампы, дающие 60% экономии электроэнергии по сравнению с используемыми в настоящий момент источниками света. Завод может привлечь кредит на 1 млрд. рублей, а потребность заказчика в светодиодах составляет 10 млрд. рублей. При сроке окупаемости проекта в 3 года заводу на его реализацию потребуется 30 лет по причине отсутствия достаточного объема «длинных» денег. И производственные мощности здесь совершенно ни при чём.

Факторинг с успехом решает эту задачу. Доступный лимит и срок финансирования рассчитываются исходя из оценки заказчика, а не энгергосервисной компании (поставщика). Поэтому условия реализации данного проекта ограничены лишь производственными возможностями завода и его ресурсами на установку. Таким образом, с помощью факторинга срок реализации проекта можно сократить в 10 раз и завершить проект уже через 3 года.

Сколько долга по МСФО в энергосервисе, и сколько стоит энергосервис?

Стоимость энергосервисного договора – самая интересная история, потому что доходная и расходная части имеют немного разные основания для расчета. В случае со светом, расходы – это световое оборудование и работы по установке, а доходы – получаемая экономия. Прямой корреляции между стоимостью светового оборудования и получаемым эффектом нет, поэтому неподготовленный заказчик рискует сильно переплатить.

Для чтителей Debt/EBITDA ratio спешу сообщить, что долг в энергосервисном контракте не значительно выше, чем в договорах с ресурсоснабжающими организациями. Но прав у заказчика в энергосервисном договоре гораздо больше. Хотя бы потому что перед подписанием его можно не только прочитать, но и отредактировать. Практика показывает, что заниматься этим лучше вместе с финансовым институтом, который предоставляет долгосрочное финансирование для его реализации.

Екатерина Кравцова, начальник службы маркетинга ВТБ Факторинг

Уровень развития рынка факторинга в стране принято оценивать по его вкладу в ВВП, по суммам уступленных денежных требований и выплаченного финансирования, количеству факторов, клиентов и дебиторов и т.д. Но далеко не всегда эти цифры показательны для сравнения страновых рынков между собой, слишком велики различия в структуре их экономик. Готов ли отечественный рынок участвовать в создании глобальных трендов? Сейчас разберемся.

Мировой факторинг в «дороссийский» период

В следующем году официальному глобальному рынку факторинга исполнится 60 лет, если вести отсчет с даты образования первой международной отраслевой организации IFG (International Factoring Group), предшественницы ныне действующего глобального объединения FCI (Factor Chain International), и публикации первых обзоров о состоянии отрасли. Новейшая история рынка началась с 1996 года, когда FCI опубликовал свой первый доклад о состоянии отрасли в глобальном масштабе. Тогда, 25 лет назад, в мире насчитывалось всего 653 факторинговые компании. для сравнения сегодня их уже около 2000, не считая банков, для которых это второстепенный элемент продуктового предложения.

В десятилетие с 1996 года развитие факторинга во многих странах мира сдерживалось несовершенством законодательства. Переломный момент наступил с принятием новых банковских стандартов Базель II (2004 год), которые ужесточили требования к капиталам банков. в результате инструменты традиционного краткосрочного банковского финансирования дополнились факторингом и рынок по итогам в 2005 г вырос на 18,2% .

Но процесс глобального распространения факторинга в мире не был равномерным. Самыми быстрорастущими рынками в этот период были азиатские страны. в США и Канаде он отчаянно боролся с серьезной альтернативой в лице развитого кредитного страхования, история которого насчитывала уже более 300 лет.

В России первые масштабные факторинговые сделки были реализованы в 1999 году, а в 2007 году была образована Ассоциация факторинговых компаний. в первое десятилетие своего существования отечественный рынок предлагал небольшим компаниям преимущественно регрессный факторинг и вплоть до 2015 года был в роли догоняющего.

Российский рынок встраивается в глобальные тренды

В период с 2009 по 2015 год глобальный рынок факторинга удвоился и достиг 2,4 трлн евро по обороту уступленных денежных требований. Рекордсменом по темпам роста среди европейских стран была Португалия, до 30% год к году. Среди основных причин роста — популярность реверсивного факторинга и цифровизация факторингового процесса. на рынок вышли новые игроки – финтехкомпании, которые составили конкуренцию традиционным факторам и банкам.

Глобальный тренд 2016 года — использование факторинга для финансовой поддержки поставщиков компаний сегмента МСП при работе с крупными заказчиками. в этом же году ВТБ Факторинг выпускает на рынок революционный продукт – программу финансирования поставщиков ( Supply Chain Finance — SCF), ключевым элементом который был агентский факторинг и все разновидности реверсивного. Этому продукту суждено было стать значимым драйвером роста российского рынка вплоть до настоящего времени. в первые два года после запуска его доля в портфеле ВТБ Факторинг увеличилась до 30%. и именно он сыграл ключевую роль во время пандемии 2020 года, когда вопрос сохранения цепочек поставок и финансовой поддержки поставщиков был особенно актуальным для крупных заказчиков.

Российский факторинг в новой реальности

В 2020 году глобальный рынок факторинга упал во второй раз за свою новейшую историю. Впервые это произошло после финансового кризиса 2008 г. (на 3%). в 2020 году причиной стала пандемия короновирусной инфекции (падение на 6,5% до 2,7 трлн евро). на американских континентах объемы факторингового финансирования снизились драматически: на 43% в Бразилии, на 26% в США, на 17% в Канаде, на 14% в Мексике. в азиатских странах наибольшее падение рынка произошло в Индонезии и Сингапуре. Китай, напротив, быстро справился с последствиями и даже показал семипроцентный рост по итогам года. в России в национальной валюте объем выплаченного финансирования вырос примерно на четверть, а портфель на 37% (!).

Одновременно, 2020 год был годом активизации онлайн-платформ. Использование цифровых платформ — неотъемлемая часть любого современного бизнеса, который хочет быть конкурентным и востребованным. в факторинге их ключевое преимущество состоит в автоматизации рутинных и трудоемких процедур (проверка и онбординг новых клиентов, верификация поставок, текущий документооборот), которые были серьезным препятствием для доступа к факторингу небольших компаний с мелкими чеками. и в отличие от зарубежных рынков в России финтехкомпании, как правило, не конкуренты, а технологические партнеры крупных банков и факторов. Поэтому основными участниками в России являются финансовые группы с наибольшей долей рынка.

Во всем мире пандемия оказала существенное влияние на бизнес-модели компаний и подходы к управлению оборотным капиталом. Если до 2020 года у многих не было необходимости держать постоянный сток запасов, то опыт прошлого года показал, насколько критичным для бизнеса может быть нарушение цепочек поставок. Ответные меры – сокращение цепочек поставок, диверсификация поставщиков, «заморозка» части оборотного капитала в запасах. для факторов – это возможность расширить свой продуктовый портфель финансированием материальных активов ( ABL- asset-based-lending). в России в 2020 году этот продукт на новый уровень вывел ВТБ Факторинг, предлагая использовать ABL не только в продажах, но и в закупках для финансирования запасов и склада готовой продукции

Еще один актуальный глобальный тренд — использование факторинга для реализации проектов в области устойчивого развития (ESG-факторинг). в российских реалиях чаще всего речь идет о долгосрочном факторинге энергосервисных контрактов, программах технологической модернизации основных средств, финансировании договоров фондов капитального ремонта. Здесь, как и в других актуальных направлениях, процесс возглавляют лидеры рынка. Так, например, ВТБ Факторинг публично заявлял о готовности профинансировать более 10 млрд. рублей новых долгосрочных контрактов до конца 2021 г. и далее удваивать эти суммы в рамках новых прорабатываемых сделок.

Специфика российского рынка как глобальное конкурентное преимущество

Специфика российского рынка факторинга состоит в значимом влиянии крупных игроков, как со стороны провайдеров, так и со стороны пользователей этой финансовой услуги. Но наш исторический опыт показывает, что именно эта особенность позволила нам за короткие сроки догнать развитые страны по качеству и ассортименту продуктов, услуг и технологий, продолжить рост даже в условиях нетипичного шока, вызванного пандемией.

На протяжении последних десяти лет крупные факторы и крупный бизнес были дайверами внедрения новых продуктов и цифровых практик. Сегодня на российском рынке есть, пожалуй, все известные миру инструменты факторинга и коммерческого финансирования, включая такие модные новинки как SCF, ABL, инвойс-дискаунтинг, долгосрочный факторинг проектов в области ESG. Мы активно используем плоды цифровизации и развиваем онлайн-факторинг на мультифакторных платформах.

Перспективы факторинга в России

Нужно признать, что в России уровень проникновения факторинга по объему выплаченного финансирования (4% в ВВП) пока далек от таких стран как Великобритания, Испания и Португалия (12%-15% в ВВП). Однако, наш рынок созрел для того, чтобы распространять накопленный опыт и адаптировать решения на сегмент компаний МСП, что в перспективе позитивно отразится на уровне проникновения факторинговых услуг. Пятидесятипроцентный рост клиентской базы факторов за счет копаний МСП в течение последних двух лет — наглядное этому подтверждение. И, конечно, новые запросы крупного бизнеса продолжат влиять на продуктовую конфигурацию и наполнение российского рынка факторинга, способствуя его участию в формировании новых глобальных трендов. и как показывает история, ВТБ Факторинг будет играть в этом процессе существенную роль.

Юрий Левин, директор Юридической дирекции ВТБ Факторинг, о преимуществах инвойс дискаунтинга, российского аналога популярного зарубежного факторингового продукта

Инвойс дискаунтинг (invoice discounting) — совершенно новый для российского рынка вид факторингового финансирования. Однако в ряде европейских стран он гораздо популярнее классического факторинга с правом регресса. Например, в Великобритании его доля в общем объеме выплаченного факторами финансирования достигает 90 процентов. Расскажу, что отличает российский инвойс дискаунтинг от зарубежных аналогов и в чем его преимущество перед обычным регрессным факторингом.

Особенности российского продукта.

В зарубежной практике инвойс дискаунтинг — это вид краткосрочных заимствований на период до 90 дней, который используют поставщики для пополнения оборотного капитала и стабилизации входящего денежного потока. Поставщики самостоятельно занимаются сбором и управлением дебиторской задолженностью, и их покупатели могут не знать о привлечении факторинговой компании. По этой причине за рубежом инвойс дискаунтинг часто называют конфиденциальным факторингом.

В России, как и за рубежом, для получения финансирования в рамках продукта инвойс дискаунтинг поставщикам не обязательно уведомлять своих дебиторов об уступке права требования фактору. Профинансировать также можно не только существующие, но и будущие денежные требования. При финансировании будущих поставок к учету принимается общее сальдо будущих требований, при финансировании совершенных поставок — каждое денежное требование в отдельности. Решение принимается исходя из анализа финансового состояния поставщика, который отвечает за погашение задолженности в случае неоплаты дебитором. Но в отличие от европейской практики в России мы предоставляем поставщику возможность удлинить для дебитора отсрочку платежа вплоть до одного года.

Требования к поставщику.

Инвойс дискаунтинг несет больший риск для фактора, чем классический регрессный факторинг, где финансовую оценку проходят обе стороны сделки — и поставщик, и покупатель. Это обстоятельство накладывает особые требования к качеству финансового состояния поставщика. Поэтому и в России, и за рубежом этим продуктом могут воспользоваться только средние и крупные компании с высоким уровнем надежности.

Польза инвойс дискаунтинга.

Во-первых, этот инструмент позволяет стимулировать продажи и стабилизировать сеть сбыта продукции без дополнительных затрат. С его помощью компания-продавец предоставляет покупателям отсрочку платежа, расходы на которую можно полностью или частично перенести на покупателей или взять на себя. Это в любом случае выгодно покупателям. Ставка рассчитывается исходя из стоимости риска для финансово-устойчивой компании-продавца, поэтому финансирование для покупателя может быть дешевле, чем на открытом рынке.

Во-вторых, при инвойс дискаунтинге поставщик получает финансирование гораздо быстрее, чем при классическом факторинге. Так как риск неплатежа лежит на поставщике, дебитор проходит упрощенную проверку и не подписывает уведомление об уступке права требования.

Наконец, продавец сохраняет прямое взаимодействие со своими контрагентами по всем вопросам, что может быть особенно важно для поддержания партнерских отношений в узкоспециализированных бизнесах и в отраслях с ограниченным количеством покупателей.

Поделитесь новостью

Цифровизация, бизнес и банковские системы: как это работает все вместе? Об этом в эфире «Цифровой среды» рассказывают представители «ВТБ Факторинга» Дмитрий Кулинич и Игорь Маймин, а также директор департамента внутреннего аудита и управления рисками ООО «САЛАИР» Юлия Пиндюрина.

– Нам гораздо проще работать с цифровизированными компаниями, у которых все процессы максимально прозрачны и понятны и которые могут быстро предоставлять нам необходимую информацию. Ведь финансовый бизнес – это про риски. Если мы даем деньги компании, мы не конкретизируем источники возврата финансирования, то есть любой операционный поток компании будет направлен на возврат и обслуживание процентных платежей.

Нам необходим детальный анализ того, что происходит в компании. По сути, мы должны внедриться в ее рабочие процессы.

Когда мы структурируем сделку, связанную с товаром, то имеем возможность заглянуть внутрь компании, посмотреть, что с этим товаром физически происходит, когда, где он покупается, как движется, в какой момент передается покупателю. Мы анализируем отчетность, денежный поток и т.д. Для нас эта аналитика – инструмент снижения рисков.

В определенный момент мы начинаем погружаться в процессы, которые являются обычной хозяйственной деятельностью. Они нас не очень сильно касаются, но опосредованно влияют на предоставляемое финансирование. Здесь очень важно получить IT-решение, позволяющее снизить контроль за каждой операцией «поштучно», не контролировать каждую подпись и каждую закупку в отдельности.

При должной настройке IT-решения оно создает определенные рамки внутри компании, за которые выйти сложно, и обеспечивает нам необходимую прозрачность без необходимости вникать в детали.

Мы наблюдаем глобальный запрос со стороны участников рынка на определенную прозрачность, ускорение и упрощение всех процессов взаимодействия между собой. Особенно это актуально для сделок, в которых фактор встраивается в юридические взаимоотношения продавца и покупателя либо подрядчика и заказчика. Он является третьей стороной, которая вместе с собой приносит определенные риски, связанные с правовой природой той сделки, которая финансируется.

Для контрагентов, у которых большое число поставщиков, применяющих факторинг, появилась необходимость в определенных IT-решениях, которые позволяли бы им контролировать процесс факторинга их поставщиков. Платформы, представленные на рынке («Факторинам», FactorPlat, Kontur.factoring), заточены на то, чтобы, обрабатывая электронный документооборот, получать из него информацию об отгруженной продукции, автоматизированно формировать заявку на финансирование. Поставщик нажимает кнопку, формирует реестр заявки, который уходит на проверку покупателю автоматически в тот же момент в этом же программном обеспечении.

Как правило, все эти платформы позволяют дебиторам интегрировать данные во внутренний мир этой системы, то есть дебитор автоматически получает информацию о том, что поставщик хочет профинансироваться. Программа сверяет требования и убирает все ненужное. Заявка подписывается со стороны дебитора и передается уже непосредственно факторинговой компании для выплаты финансирования. Получив такую заявку, фактор ее больше никак не обрабатывает. Он сразу выплачивает финансирование и дожидается оплаты со стороны дебитора.

Есть ряд кейсов на рынке, которые мы считаем достаточно успешными. Они создают добавленную стоимость для всех участников этого процесса. Из самых интересных – автоматизация процедуры финансирования одной из крупнейших телекоммуникационных компаний в стране. Мы оказываем ей услуги по расчетам с ее поставщиками, и она у себя через определенные IT-решения формирует для нас автоматизированный платежный календарь, который интегрируется в наше ПО. И мы по мере наступления дат оплаты рассчитываемся с поставщиками. Такой аутсорс казначейской функции получается. В том случае, когда они делают такие платежи сами, у них полностью загружено казначейство, связанное с обработкой исходящих платежей.

Для компаний, которые не готовы открывать значительный объем своих операций, мы вступили в партнерские отношения с компанией GetFinance и используем эту платформу как оператора электронного документооборота. Она позволяет любому крупному промышленному заказчику, с которым готовы работать факторинговые компании, обеспечить комфортный доступ поставщиков к финансированию.

Уникальность этого решения состоит в том, что поставщики, подключаясь к такой платформе, могут сделать это дистанционно. Даже если «ВТБ Факторинг» или любая другая компания группы ВТБ ни разу в жизни не видела контрагента вживую, не встречалась с его генеральным директором, это никак не мешает поставщику получить от нас финансирование в течение 1–3 дней после регистрации на онлайн-платформе.

Новые электронные программные решения позволяют банковским организациям и производственным организациям в онлайне фактически становиться партнерами по бизнесу. Это глубокая интеграция в бизнес-процессы друг друга.

Мы работаем над тем, чтобы создать алгоритм, который позволял бы нам в режиме реального времени выяснять наиболее оптимальные цены. Стоит задача создать предиктивную технологию вместо анализа сделок постфактум, как происходит сейчас. Мы пытаемся предложить решения, которые были бы в достаточной мере инновационными. Наш ценовой сегмент – крупные промышленные компании. Для них подобного рода симбиоз финансового продукта, поставки и логистической услуги – крайне привлекательное решение, поэтому мы рассчитываем на развитие этого направления.

Сейчас у каждой факторинговой компании есть собственное программное обеспечение, которое позволяет в той или иной мере автоматизировать отдельные процессы. На рынке порядка 30–40 активных факторов, и таких решений в текущий момент, вероятно, штук 50, а то и 60.

Некоторые банки имеют собственные продвинутые решения и считают, что им этого достаточно. Получается, что каждый игрок на рынке работает с двумя-тремя решениями, остальные находятся в стороне. И для клиентов, и для нас такой подход создает определенные проблемы. Чтобы воспользоваться услугами другого фактора, нужно производить не просто корректировку бизнес-процессов, но и перенастройку программного обеспечения.

По нашему мнению, в будущем сформируется пул из нескольких платформ. Вероятно, появятся факторинговые биржи, будут и платформы, работающие для дебиторов, как сетевые компании. И точно будут решения, подобные GetFinance, которые позволяют совершать разные факторинговые сделки быстро и в дистанционном режиме. За этими направлениями, вероятно, будущее.

Ксения Качкина, управляющий директор по региональным продажам ВТБ Факторинг (ГК)

За последние 5 лет доля факторинга с правом регресса в суммарном портфеле факторов снизилась в три раза: с 55% до 17,3%. Многим руководителям компаний он представляется менее выгодным и удобным, чем безрегрессный, поскольку предполагает ответственность поставщика перед фактором за возвращение задолженности. Однако, в факторинге не существует невыгодных инструментов, может быть лишь неуместное их применение. Расскажу, в каких случаях факторинг с правом регресса дает наибольший эффект и почему у него есть шанс вернуть оставленные было позиции.

1. Защищает ли регрессный факторинг от неплатежей дебиторов?

Факторинг с правом регресса – это самый простой и экономичный способ пополнить оборотные средства поставщика через уступку фактору своей дебиторской задолженности. Именно с этого продукта начинался рынок факторинга и на первых порах он был существенно дешевле безрегресса за счет экономии на риск-премии. Ведь по условиям договора в случае неоплаты поставок дебитором, сумму задолженности фактору возвращает поставщик.

Зная об этом свойстве продукта, дебиторы иногда настаивают на регрессе, полагая, что фактор не будет предъявлять к ним требование об оплате. Но это заблуждение. Если поставщик подпишет с фактором договор регрессного факторинга, а дебитор не оплатит счета вовремя, право требования не возвращается автоматически обратно к поставщику. По законодательству уступленное право требования принадлежит фактору, и он вправе требовать оплату и у покупателя в том числе. Поэтому регрессный факторинг, как и безрегрессный, предоставляет поставщикам высокую степень защиты от неплатежей дебиторов.

2. Можно ли использовать регрессный факторинг, если дебитор против?

Конфиденциальный факторинг с правом регресса — это выход из ситуации, когда дебитор отказывается подписывать уведомления об уступке, т.к. опасается более серьезной ответственности за несоблюдение сроков оплаты поставок. Конфиденциальный факторинг позволяет не уведомлять покупателя об уступке дебиторской задолженности и при этом получить финансирование от фактора на время контрактной отсрочки платежа. По ее окончании дебитор вносит оплату поставщику, а тот возвращает сумму задолженности фактору.

Возможен вариант, когда в договоре с покупателем используется специальный счет, его называют залоговым или счетом-эскроу. Он открывается на имя поставщика, а бенефициаром становится фактор. В таком случае по окончании отсрочки поставщику не нужно никуда ничего переводить, ведь поступившая на этот счет сумма платежа от дебитора уже принадлежит факторинговой компании.

3. Применим ли регрессный факторинг для решения тактических финансовых задач?

Действительно, факторинг часто используют не только для получения досрочной оплаты поставок, но и для решения иных задач корпоративных финансистов. В полной мере это относится к факторингу с обратным выкупом. Поставщик, заранее зная, что именно он будет погашать задолженность перед фактором, уступает ему права требования и по истечении необходимого периода времени возвращает сумму финансирования с процентами.

Компании применяют факторинг с обратным выкупом для ускоренного получения ликвидности на короткий срок. Необходимость в этом может возникнуть для временного списания дебиторской задолженности к отчетной дате, краткосрочного финансирования внезапного кассового разрыва и решения иных финансовых задач технического свойства.

4. Способен ли регрессный факторинг решать коммерческие задачи?

Короткий ответ – да. И мы подошли к сравнительно новому в России виду регрессного факторинга — инвойс-дискаунтингу. Для того, чтобы лучше понять его преимущества, обратимся на время к его зеркальному аналогу — абсолютному бестселлеру и драйверу российского рынка факторинга последних лет, агентскому факторингу. Напомню, он применяется для финансирования закупок, не требует заключения договоров факторинга с поставщиками и предполагает оплату фактором любых поставок, акцептованных дебитором.

Суть инвойс-дискаунтинга очень похожа на агентский факторинг, но только производится он в интересах поставщиков, а не дебиторов, и предназначается для гарантирования продаж, а не закупок. В случае, если компания работает на узком специфическом рынке с ограниченным количеством покупателей, инвойс-дискаунтинг может предоставить конкурентное преимущество в борьбе за существующий рынок сбыта. А если перед компанией стоит задача быстро провести региональную экспансию и кратно увеличить сеть дистрибьютеров, инвойс-дискаунтинг, пожалуй, незаменимый инструмент.

Как видите, это уже коммерческие задачи, которые можно решить с помощью финансового инструмента. И при этом инвойс-дискаунтинг сравнительно прост в запуске и сопровождении со стороны финансового блока компании. С его помощью можно финансировать весь пул дебиторской задолженности (существующей и будущей), не надо уведомлять дебиторов об уступке и верифицировать поставки. Всё это благодаря наличию регресса к поставщику и его согласию нести ответственность за дебиторов.

Статья подготовлена по материалам лекции Ксении Качкиной в «Школе факторинга» при ВШЭ

Об этом и о других преимуществах использования ABL-финансирования в закупках рассказывает Виктор Пинчук, управляющий директор ВТБ Факторинг.

Для начала разберемся в том, что такое ABL-финанирование. Asset-Based Lending относится к отрасли, объединенной общим названием «Коммерческое или торговое финансирование» и включает помимо ABL факторинг, инвойс дискаунтинг, кредиты для пополнения оборотного капитала, в том числе овердрафт, импортно-экспортное финансирование и т.д.

И в отличие от стандартного кредитования, ABL базируется на стоимости лежащих в основе активов, а не на финансовом состоянии заемщика. Банкам, которые обязаны соблюдать жесткие нормативы, регулирующие деятельность любого банка в любой стране, достаточно сложно предоставлять подобное финансирование. Поэтому ABL-финансированием как правило занимаются специализированные финансовые компании, а не банки.

Мы уже рассказывали на страницах журнала «Финансовый директор» том, как с помощью ABL можно стимулировать продажи и развивать дилерскую сеть на примере компании Sollers (ссылка). Однако этот инструмент не менее привлекателен для финансирования закупок.

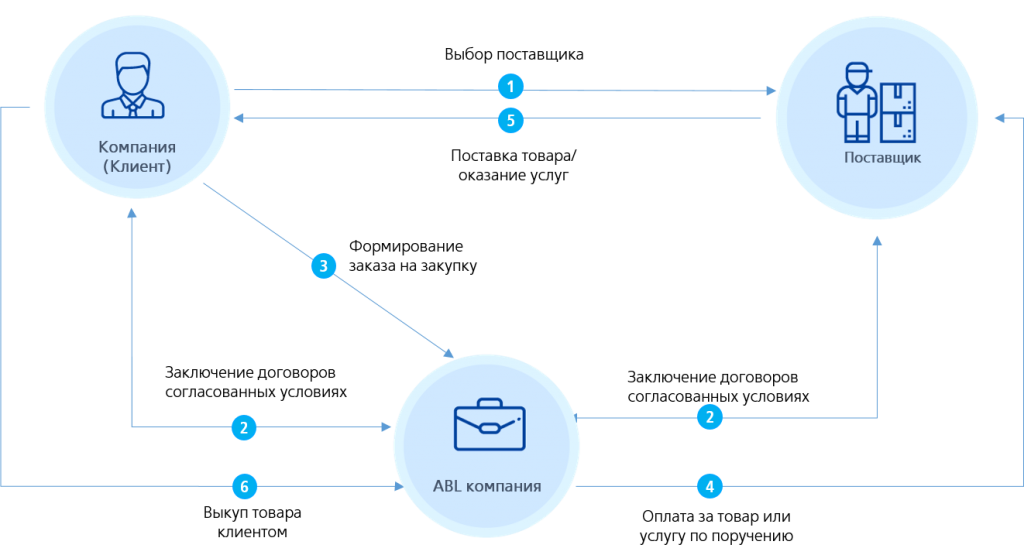

Как работает ABL в закупках?

Это финансовое решение можно интегрировать в любую схему товарно-обменных операций. Клиентом (заказчиком услуги) выступает компания, производящая закупку. ABL-провайдер играет роль посредника в закупке товаров у поставщика. Юридическая конструкция состоит из двух договоров купли-продажи. Один заключается между Клиентом и ABL-компанией и содержит условие отсрочки платежа. Приложением к данному договору будет заказ, на основании которого ABL-провайдер закупает товары для клиента у выбранных клиентом поставщиков. Второй договор — договор купли-продажи между ABL-провайдером и поставщиками Клиента.

Если рассматривать сделку по шагам, то можно выделить несколько основных этапов:

1. Выбор поставщика продукции

2. Заключение договоров купли-продажи товара между всеми сторонами сделки

3. Формирование заказа на закупку

4. Покупка товара компанией ABL

5. Доставка товара и хранение

6. Выкуп товара клиентом.

В чем выгода сторон сделки?

Выгода поставщика в этой схеме очевидна: он получает деньги за поставленный товар раньше, чем мог бы получить без применения инструмента или в четкие оговоренные сроки, что однозначно является преимуществом данного решения. В то же время Производитель (Покупатель) может решать целый комплекс задач. Таких как:

1. Удлинение (получение желаемых) сроков оплаты для любых закупаемых услуг и продукции, решая задачи по оптимизации рабочего капитала и выравниванию сроков оборачиваемости.

Проблематика. Многие компании сталкиваются с ситуацией, когда поставщики не готовы давать длительные отсрочки из-за сложившейся рыночной конъюктуры или из-за монопольного положения. При этом у любой компании есть стремления к синхронизации сроков оборачиваемости кредиторской и дебиторской задолженности.

2. Формирование сырьевых запасов без отражения складских остатков на балансе.

Проблематика. Любая компания производитель сталкивается с ситуацией, когда им требуется для бесперебойного производства поддерживать определенный запас сырья или товара на складе, а при росте бизнеса увеличивать данный показатель. Это однозначно негативно влияет на ряд финансовых показателей и метрик, что зачастую приводит к негативной оценке со стороны кредиторов У большинства руководителей таких компаний стоит задача по оптимизации складских остатков.

3. Возможность получать более выгодные цены от поставщиков за раннюю оплату (Возможность внедрения элементов динамического дисконтирования), что позволит улучшить многие финансовые показатели, включая EBITDA.

Проблематика. Большинство поставщиков на рынке — это компании сегмента МСБ. По результатам опроса таких компаний в конце 2019 года около 63% признали, что нуждаются в заемных средствах для пополнения оборотного капитала. Более 90 процентов компаний-поставщиков сталкиваются с задержками платежей, а половина из них характеризуют задержки платежей как частые. Вместе с тем в текущих реалиях многие из них лишены или сильно ограничены в возможности привлечения заемного капитала, что в свою очередь негативно сказывается на стоимости их товара, так как любая закупающая компания заинтересована в получении отсрочки.

ABL-финансирование — новый продукт на российском рынке. В промышленную эксплуатацию ВТБ Факторинг запустил его менее года назад. Однако в ближайшие 2-3 года он имеет все шансы стать не менее популярным, чем традиционный факторинг.

Статья подготовлена по материалам лекции Виктор Пинчука в «Школе факторинга» при НИУ ВШЭ